美国众议院周三(12月2日)通过了《外国公司问责法案》(Holding Foreign Companies Accountable Act),根据该法案,除非美国监管机构能在三年内检查在美上市中国公司

文 | 《巴伦周刊》中文版撰稿人 郭力群

编辑 | 康娟

比起急着抛售,更明智的做法是在考虑到风险的同时仔细选择投资对象。

美国众议院周三(12月2日)通过了《外国公司问责法案》(Holding Foreign Companies Accountable Act),根据该法案,除非美国监管机构能在三年内检查在美上市中国公司的审计情况,否则阿里巴巴和京东等中概股将面临摘牌威胁。在美国政府近几个月推出的与中国有关的措施中,该法案对投资者的影响可能是最为广泛的,尽管这类措施在最终执行时力度可能不会有看起来那么大。

已在众议院获得通过的《外国公司问责法案》将被提交特朗普,预计特朗普会同意签署该法案。参议院已在今年5月通过了该法案。据《华尔街日报》报道,美国证券交易委员会(SEC)也一直在研究一项相关提议,让交易所承担起要求上市公司遵守SEC审计检查规定的责任。

中国证监会在今年5月曾表示,“我们认为法案完全无视中美双方监管机构长期以来努力加强审计监管合作的事实”。中国外交部发言人华春莹12月2日回应称,美国对中国的公司采取了歧视性的政策,是对中国企业进行政治打压。

中概股普跌,但投资者早有准备

12月2日,中概股持仓量较大的KraneShares CSI China Internet ETF (KWEB)在盘后交易时段下跌了0.51%,至73.80美元。京东(JD)周三收盘跌1%,至84.38美元,阿里巴巴(BABA)收盘下跌1%,至261.32美元,在盘后交易时段进一步下跌。

投资者对这项法案的出台并不意外。数月来,新兴市场基金经理一直在把阿里巴巴、京东和网易(NTES)等公司在美国上市的股票换成在香港二次上市的股票。在估值最高的中国公司里,已经有一些公司申请了二次上市。在大约190家在美上市中国公司里,有30家公司已经将二次上市作为避险保障。

美股散户投资者也可以买入这些公司二次上市的股票。举例来说,盈透证券(Interactive Brokers)提供进入包括香港在内的135个市场的服务,并允许以23种货币进行交易;富达(Fidelity)提供让投资者直接进入包括香港在内的25个市场的服务,允许以16种货币进行结算。嘉信理财(Schwab)的客户可以通过一个全球账户在香港等本地市场直接以本币进行交易。

但仍有100多家公司还没有二次上市,其中包括一些非常受欢迎的电动车公司,例如特斯拉的竞争对手蔚来(NIO)、小鹏(XPEV)和理想(LI)。

这三只中国电动车股在盘后交易中均下跌,但和近期涨幅相比跌幅不大。蔚来在盘后交易中下跌了约2.8%,小鹏下跌了3%,理想下跌了0.7%。市场反应平淡,似乎表明投资者预计随着时间的推移这一问题能够得到解决。

蔚来发言人通过电子邮件告诉《巴伦周刊》,公司之前就了解这个问题,在过去几个月已经满足了相关合规要求。记者未能立刻联系到小鹏和理想的代表回应。

今年中国电动车股受到热捧,过去的三个月这三只电动车股平均上涨了133%,涨幅远大于标普500指数和道琼斯指数。

不要急于抛售中国资产

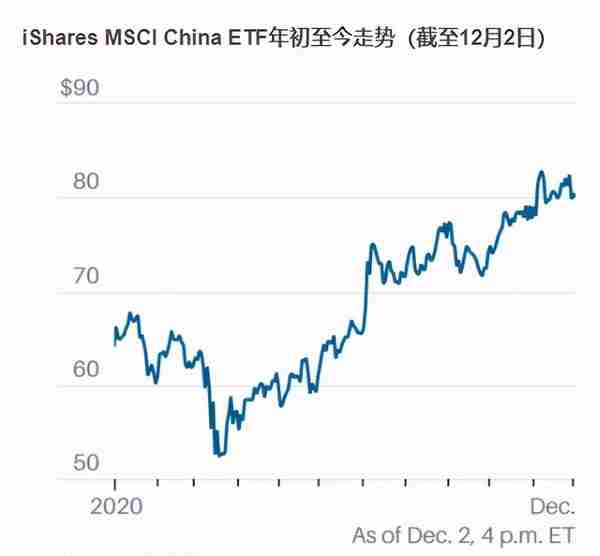

在投资者应对监管收紧和地缘政治风险上升的问题同时,策略师们依然建议,在中国经济从疫情中进一步复苏之际,投资者应配置更多中国资产。Renaissance Capital的数据显示,iShares MSCI China (MCHI)今年目前为止的涨幅几乎是标普500指数的两倍,此外,今年已有36家中国公司在美国上市,数量多于去年同期的25家。比起抛售所有中国相关资产,更明智的做法是在考虑到风险的同时仔细做选择。

中美难妥协,投资者有三年窗口期

很少有人认为中概股会立刻被抛售的另一个原因是,投资者可能会去关注新一届美国政府在审计问题上与中国达成妥协的可能性是否会加大——不过多数分析人士认为这种可能性很低。

参议院在今年夏季通过该法案后,《巴伦周刊》通过阿里巴巴发言人采访了该公司首席财务官武卫(Maggie Wu)。武卫当时表示,阿里巴巴会努力遵守所有法律,她还重申,1999年以来阿里巴巴的财务报表一直都是按美国会计准则编制的,由香港普华永道(PwC Hong Kong)审计。武卫还指出,四大会计师事务所正在与包括美国上市公司会计监督委员会(U.S. Public Company Accounting Oversight Board)在内的中美监管机构进行讨论,在遵守中国法律的前提下判断可以交换哪些类型的信息。

《巴伦周刊》认为,在这个问题上,投资者可以以英国脱欧作参考。“如果你自己认为英国明天就会脱欧,得赶紧采取行动做应对,那么就等于你提前了两到三年做准备。”Silvercrest Asset Management经济顾问帕特里克·霍瓦内茨(Patrick Chovanec)说,“我一直认为一些中国公司不适合在美国上市,但这并不意味着必须放弃它们,三年的窗口期可以为中美创造一个谈判框架,让双方为无法满足合规要求的公司制定一个退市方案。”

退下来的公司将面临两种命运

如果难以避免在美股被摘牌的命运,那些希望在离本土更近的地方上市的中国公司就必须满足包括收入、市值、流通股和管理连续性等在内的上市要求。它们可能会发现,环境比以往更宽松了。

资产规模超过1400亿美元的全球投资管理公司NinetyOne投资组合经理Wechang Ma通过电子邮件告诉《巴伦周刊》,香港交易所已经修改了一些规定,以便让更多公司符合在香港上市的资格,中国内地交易所(包括上交所类似于纳斯达克的科创板)也在修改规定,提升内地市场对中国科技公司的吸引力。

如果目前在香港二次上市的公司离开美国,而香港成为它们的第一上市地的话,这些公司就有资格参与为中国内地投资者提供香港上市股票投资机会的沪港通机制。

Wechang Ma表示,长期来看,这可能对其中一些公司有利,因为内地投资者有时愿意推高在香港上市的中国科技公司的估值,高于国际投资者对在美国上市的中国科技公司的估值。

面临摘牌威胁,中概股最终可能被分为两类。一类是那些已经二次上市或者未来能够在香港或中国内地上市、能够吸引投资者兴趣和大量流动性的知名中国公司,另一类可能是一小批无法满足上市限制条件或流动性很差的中国公司,其中一些公司可能会以更低的估值被私有化。

美股投资者更担心的是中国的反击

《巴伦周刊》认为,对投资者来说,更令人担忧的是那些可能加剧两国紧张关系的措施。Veda Partners经济政策研究负责人亨利埃塔·特里兹(Henrietta Treyz)称,客户(尤其是对冲基金)最关心的是可能引发中国报复性回应的措施,比如中国也把美国公司列入黑名单等。但这次出台的法案并不属于会引发报复性回应的措施。

分析人士预计,未来几个月中国在评估拜登政府政策时将采取观望态度。特里兹指出,虽然刺激计划和疫情可能是拜登政府首先要关注的问题,但中国问题是美国两党为数不多意见一致的问题之一,未来可能会针对中国出台涉及范围的法案,跨机构解决多个领域的问题,包括人权、气候变化、数字税和放开特定市场等,民主党中的所谓“进步派”和立场更强硬的共和党可能会在这些问题上达成一致。

由此来看,如何评估中美关系相关风险将是美股投资者需要在2021年乃至更长时间里磨练的一项技能。