本书的理论推断过于黑箱化让人无法看清楚到底是什么情况,但是相关的设计,具体设计没有任何分析,而且最重要的是回测的结果差强人意,很难让人信服,涉及到的策略过于简单,没有对策略以及涉及的因子解释行情的有效

按:

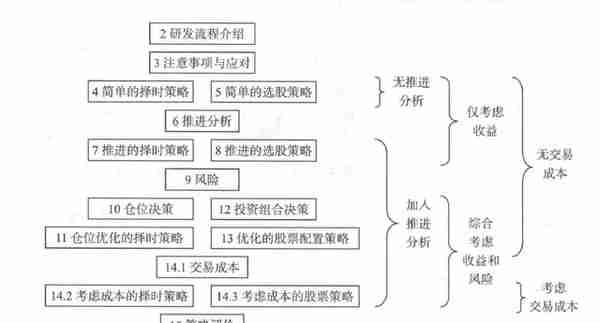

本书选自《量化炼金术:中低频量化交易策略研发》第八章开始的内容。

笔者感悟:

- 逐步增加分组,有利于提高对于因子的分析能力,发掘因子的解释能力,但是对于电脑的要求很高。

- 在效果展示上要满足多组多层同展示才能发现,单一的粗样分组是没有意义的,作者的图例展示很好的说明了这一点。

- 学习越专业,就会发现对于事物的变化描绘中,这些描述都有精准的定义,因此我们要逐步熟悉这些理论的过程中,逐步掌握这些东西。

- 第九章的风险(risk)中,更多是归类到【投资评估报告】和【仓位管理】。

- 数学的魅力无处不在,要扎实推进数学的学习。

- 第十章仓位决策中更多要依靠于外部环境的判断,还要对品种进行深度挖掘和关联信息。

- 第十一章中仓位的择时上的管理还有很大的空间进行优化和设计,仓位服从单一投资品种的表现,而不是全局表现给出的开仓建议和比例设计。

- 第十二章中先以马科维茨最优投资组合理论为核心开展,但是为了资产品种的特性,对投资品种先行设置了投资比例下限,做一个先行的约束条件,防止品种交易资产分布不均匀。市场均衡理论是以市场的比例均衡一致为假想,然后等比例进行投资,但是这种假设是不可能的,尤其是在国内是无法实现的,因此我们更应该关注市场表现,行业表现等情况进行开仓决策。【同时也要求投资者在设计框架上更更多的思考,因为市场规则的变化引发策略交易对象的调整】

- 尽可能使用更加严格的数学推论来学习,尽可能脱离盘感对于自身的影响,而是要拿出真实可靠的证据来进行持仓,持币的依据。

- 本书的理论推断过于黑箱化让人无法看清楚到底是什么情况,但是相关的设计,具体设计没有任何分析,而且最重要的是回测的结果差强人意,很难让人信服,涉及到的策略过于简单,没有对策略以及涉及的因子解释行情的有效性进行论证,只是简单的将市场上主流的策略进行一种再说明而已。这种阅读对于新手来讲有一些拒绝的味道在里面。

- 通过本书应当尽可能将流程进行分拆管理,便于适应市场,适应数据,适应新品种的开始。

- 涉及的部分知识点,比如【评估报告】过于简单,对于评估涉及的计算要素的分析和论证没有,投资者凭什么要关注这些分析数据没有说清楚,其举例的解释能力很弱,在最核心的地带上,对于如何进行策略开发没有很好的说明。

第八章 推进选股策略

8.1多因子选股策略的推进分析

- 理论就不说了,直接上图,懂机器学习的都懂,不懂就算了。

8.1.1多因子选股3等分

8.1.2多因子选股10等分

8.1.3多因子选股30等分

这样子的好处是,通过分组,发现因子对于行情的解释能力。粗样分组中,噪音太大,不利于因子对于行情的解释,通过逐步分组,提炼因子对于行情的解释能力。这是一个不错的提炼因果关系的方法和思路。

8.2多因子选股策略的多层推进分析

同上

解释能力有限,需要分组分层展示才行,这也反过来说明我国A股市场过于庞大,噪音太大,局部行情无法解释。

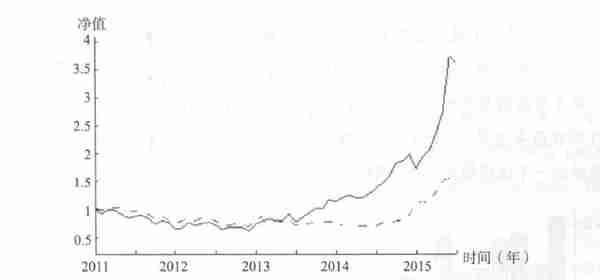

这种回测结果,真的很难接受,在牛市中居然是这种效果。

第九章 风险(risk)

9.1常用的风险度量【统计学理论】

- 方差

- 标准差

- 最大回撤率

9.2其他风险度量【统计学理论】

- 最大亏损率

- 最大损失率

- 半方差【参考笔者的《量化统计学》知识点中有说明】

- 目标半方差

9.3风险和收益的结合【归类到投资评估报告】

- 夏普比率

- 信息比率

- 提索诺比率

- 特雷诺比率

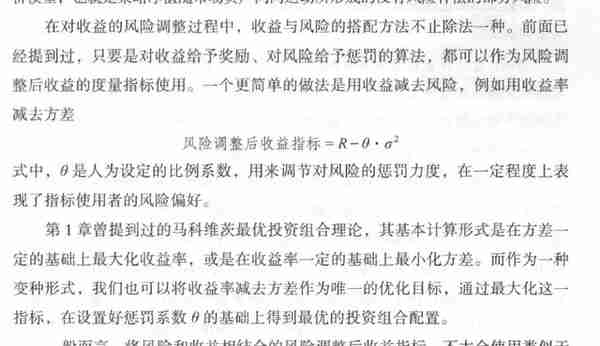

- 风险调整后的收益指标【这个是新的,没看到过】

9.4止损

- 止损模块的位置,止损的定位

大神止损的定义与高永亮先生的“三天无变化”一致

- 止损方案:固定比率止损【作者倾向于】,固定金额止损,通道突破止损【关键点位止损:最近高点,最近低点等】

- 止损目的:规避单次交易的重大损失。

第十章 仓位决策

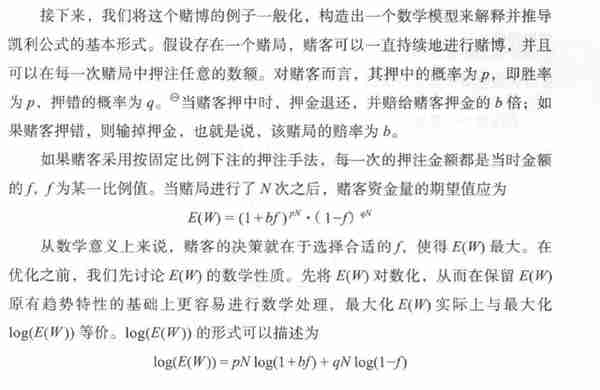

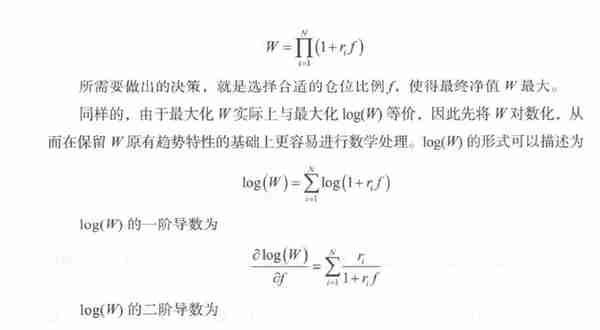

- 10.1凯利公式【涉及高数推导凯利公式,与原来的不同,截图记录】

- 这里是通过概率论中的二项式进行推理,然后通过微积分的偏导求导可得。

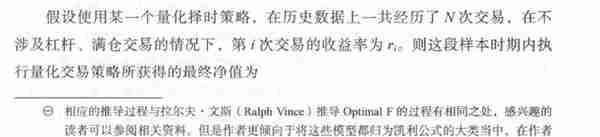

- 最终净值计算:

10.2实用的仓位决策方法:

- 凯利公式的风险损失:一次性损失掉所有资金的可能性。

- 仓位的优化更重要的目标在于最大化交易策略的整体收益。

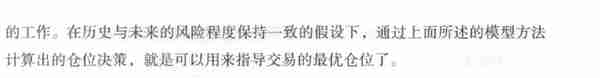

- 仓位决策的构建:

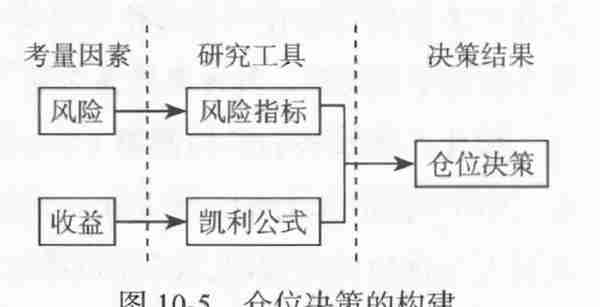

第十一章 仓位优化的择时策略

11.1仓位优化的均线趋势策略

11.2仓位优化的自回归策略

第十二章 投资组合决策

笔者按:

任何投资都不是单一投资,我们要学会用全局市场视角来看待整个市场的变化。便于我们做到以下的任务:

- 面对熊市,震荡市的调仓,备选品种

- 挖掘市场热点,捕捉市场情绪

- 组合投资,降低整体收益损失,通过对冲的方式,提高投资生命周期

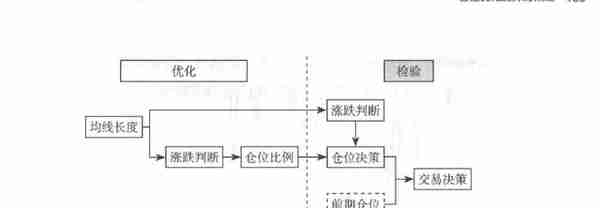

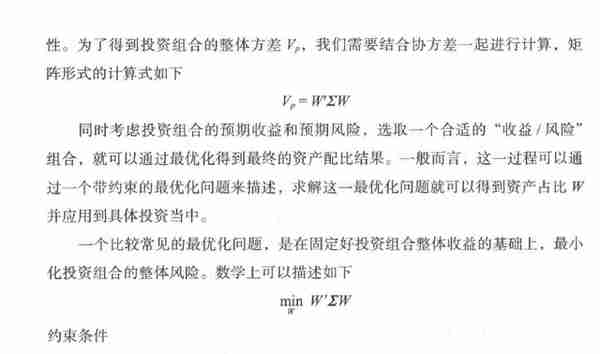

12.1最优投资组合理论

- 马科维茨最优投资组合理论【均值方差理论,均值方差优化模型,现代投资组合理论等】(但是没有方向,必须先验),模型特点:模型结构精炼,内涵深刻。

- 投资分析工具:方差,协方差矩阵

- 投资组合数学推论:

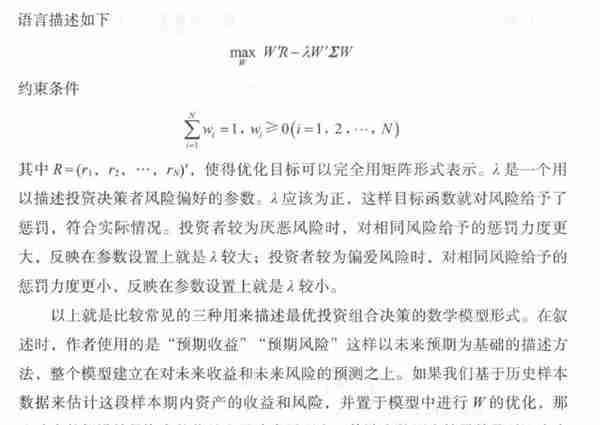

- 只准做多的投资组合数学推论:

- 允许做空的投资组合的数学推论:

12.2使用的投资组合优化方法

笔者按:如果可以开空仓的情况下,那么对于投资品种的组合调整,市场的监测,策略的有效性的监测等将变得更加复杂,在调仓设计上的要求更为灵活。

12.2.1带约束的最优投资组合理论:

- 明显缺陷:如果有证据或者监测到市场变化的,而且持续向下的,很有可能仓位不能匹配满额,更重要的是很有可能是出现不会触发交易,开仓的境地,使得整体资产的交易中偏向安全属性资产,使得整体资产回报率下降。

- 作者的思路,对于分配资金的比例设置一个下限,从而保证开仓的顺利和某一资产占用自己比重过大的情况出现。

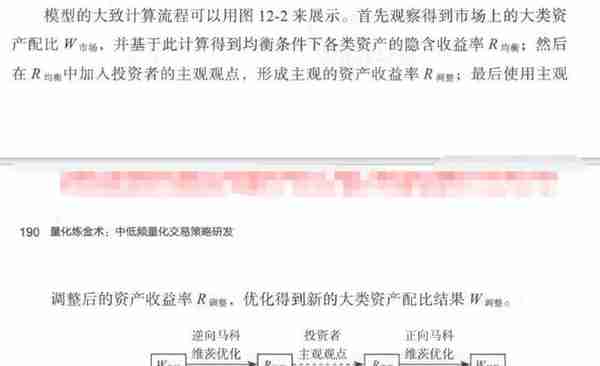

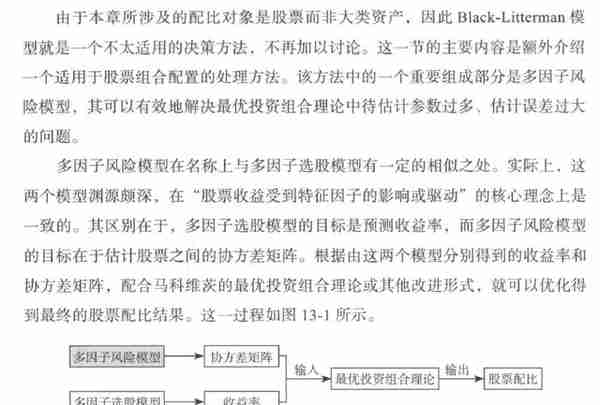

12.2.2Black-Litterman模型

- 费雪.布莱克等人发明。

- 适用于配置大类资产的投资组合的决策模型。

- 有效地环节资产配比不均衡的问题,还能在决策中引入投资者的主观看法。

- 理论假设:各个大类资产所占市场份额是均衡的,以市场角度来看,当前的配置是合理的。

第13章 优化的股票配置策略

13.1多因子风险模型

- 通过作者的思路阐述,这种先验性非常明显,先通过历史数据给出一个历史表现,然后通过历史表现给出合理的投资比例,然后进行开仓,监控。

- 正是这种先验性的存在,所以我们要对【贝叶斯分析】要引起高度重视,同时也要尽可能保存【回测】结果,便于调用,减少调用的成本和时间。

线性关系用于解决组合投资的问题,概率论负责解释策略和组合理论,探测市场。

13.2投资组合优化的多因子策略

部分由于对线性代数不理解就不抄录和理解了,先在这里放一个截图,便于识记。但是尽管经过优化,效果依旧很一般,这个的确让人非常无语。

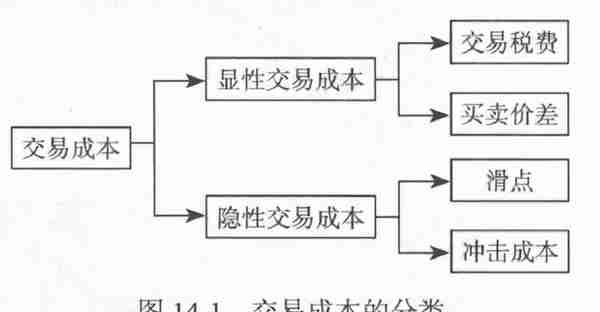

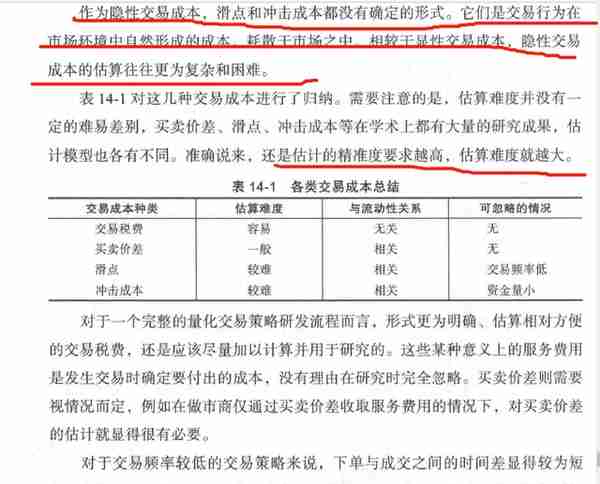

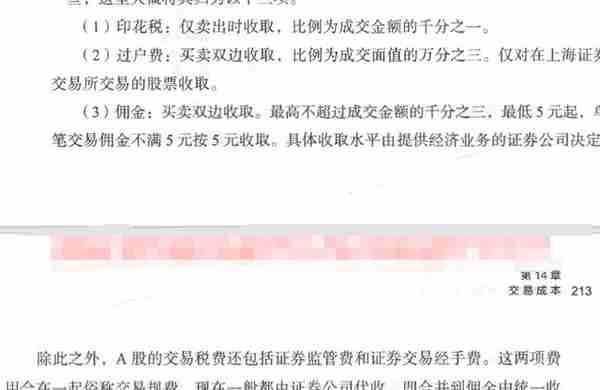

第十四章 交易成本

笔者感悟:要尽可能的贴近市场,得到更加精准的结果,因为策略跑起来的迭代速度和周期是十分快的,很容易因为一个点没有处理好,使得原本很不起眼的东西迅速放大,造成重要损失和干扰。

这里尤其是是高频交易,设计的不合理,会导致盈利会被费用亏损完毕,使得整个策略发生极大的差异性,这是策略有效性中进行论证过程中要引起问题的一个方向,即本身策略没有问题,但是因为交易成本的出现,导致整个策略完蛋的荒谬结论。

14.1交易成本估计

- 滑点:滑点=下单与成交之间的时间差*资产价格变动的速度【以前听说过滑点,设计过简单的策略中也注意到了滑点,但是这种理论论证还是第一次看到,学习了】

- 冲击成本:高买或者低卖引发的价格波动。

14.2考虑交易成本的择时策略

- 期货类资产交易分析【略】

14.3 考虑交易成本的股票配置策略

第十一五章 策略评价【过于简单】

15.1策略评价体系

- 自我评估,他人给出建议的源头

- 评价策略的两种使用情况:1.回测,模拟交易业绩评价,2,实盘结果。【作者推荐对实盘进行分析】

15.1.1收益:

- 最大盈利率

- 最大亏损率

15.1.2风险:

- 运用领域:1.净值走势描述2.收益率序列统计

- 工具:方差,半方差,标准差,风险价值VaR,其中标准差进行年化处理

15.1.3收益和风险的结合

- 净值描述指标:年化收益率/最大回撤,年化收益率/年化最大回撤率

15.1.4其他:

重视时间序列中其他个股的表现,并进行标记【用于比较标的是否存在相关性系数,从而来验证异常交易品种中出现的问题所在。即,如何通过捕捉与主板不一致的品种发现其异常情况,并进行策略提取】

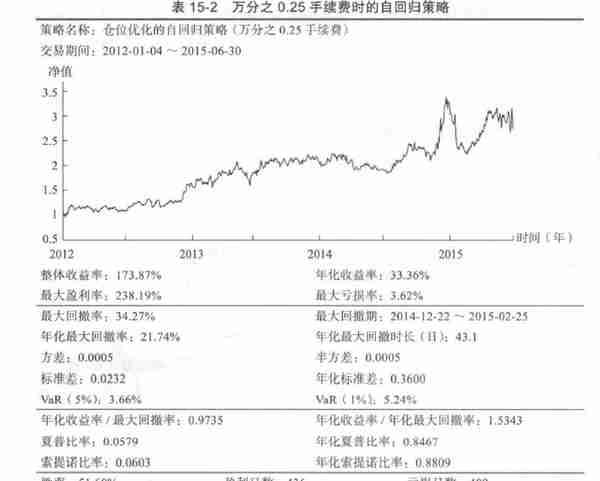

15.2策略评价报告:

第十六章 结语

16.1内容总结:

把学过的东西过一遍脑子,反复阅读,从而提炼自己的认知情况,借助基础学科的分析工具,最终提炼出属于自己的思维模型和知识体系,架构部署体系。

16.2研究流程的局限与应对:

16.2.1研发流程的局限性:

- 1-2章中涉及策略的缺陷,包括:易复制,易暴露,无法兼容非数据化处理的量化信息,转向缓慢,与市场的适应存在较大差距。过拟合的情况在回测中比较严重,设计不合理的情况下,可能会用到未来数据,引发未来函数。

- 3章,优化过程中造成的过拟合可能无法得到有效的更正和修改,条件的限制设计上还需要更多的考虑,一旦方向失败,很有可能导致整个策略的失灵。

- 推进分析策略中对于计算机性能的要求非常强,因此在设计过程中很容易引发策略的速度无法赶上市场的变化。导致研发的速度下降,最终无法运用于实际情况。

- 对于交易成本的考虑上,一定要引起重视,和【过拟合】一样很难在封装的代码中找到需要修改的地方,交易成本设计的不合理也会使得策略的无效性放大。

16.2.2主观逻辑与经济直觉

- 应当通过基础学科的学习,运用,长期运用,贴近市场,通过科学严密的论证来分析,以此逐步取代【盘感】。

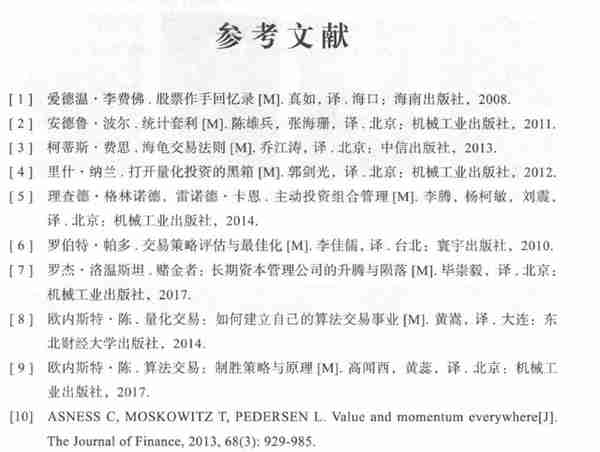

参考文献: