”北方某信托公司家族信托业务部总经理向21世纪经济报道记者表示,以前该项业务主要是给保险公司做增值服务,满足其在销售保单时提供的一个附加服务,近年来以平安银行为代表的私行开始在这块发力,使得保险金信托

21世纪经济报道记者朱英子 北京报道 8月9日,平安银行私人银行落地了国内客户个人最大规模保险金信托3.75亿元。据悉,该笔业务由平安信托家族信托团队操作,私行提供客户渠道。

无独有偶,此前不久,中信信托亦协同中信银行、中信保诚人寿落地了一单总保费1.2亿元的信托投保保险金信托。

保险金信托作为一种创新型业务模式,其“风险管理+传承”的功能直击当下中产及高净值人群的痛点,或成银行占领财富管理市场、吸引客户的新机遇。

“其他银行看到平安在做,纷纷找到我们了解情况。”北方某信托公司家族信托业务部总经理向21世纪经济报道记者表示,以前该项业务主要是给保险公司做增值服务,满足其在销售保单时提供的一个附加服务,近年来以平安银行为代表的私行开始在这块发力,使得保险金信托的规模以及客户认知度有了显著提升。

与此同时,这个诞生仅7年的业务模式,在监管层面还未获得明确的认定,成了众多机构谨慎涉足该领域的重要考量因素。

实战细节,从1.0版到2.0版

国内保险金信托两强格局已然形成。

2014年,中信信托与中信保诚人寿合作落地了国内首单保险金信托,开创了“保险+信托”跨领域服务的先河。而平安信托则属后起之秀,从2019年开始发力保险金信托业务,此后动作频频,不断刷新国内单笔保险金信托的规模纪录。

平安银行私行层面公布的数据显示,今年上半年,平安银行私行协助客户设立的保险金信托规模便超200亿元,已超过去两年的总和,累计规模达300亿元,设立总单数超7000单,均处市场前列。

保险金信托资深人士李升向21世纪经济报道记者分析称,目前该市场头部的信托机构就是平安和中信,平安是以集团主导的,目的是为占领市场,靠保险金信托抓住大批终端客户;中信则自称着眼于长远利益,吸引客户进来后还能帮助客户做资产管理;大多数信托公司则没有动力做这个事情,因为对当期利润没有贡献。

为何对当期利润没有贡献呢?这便要从该项业务的盈利模式说起。

多位业务人员向21世纪经济报道记者介绍称,目前可装入信托财产的保单主要有两类,一是终身寿险,需要几十年以后,客户去世才能触发赔付条款,若累计保费几千万,加上三倍左右的杠杆,身故赔偿的保额可上亿,所以有的客户就担心继承人管理不了该笔资金;二是大额年金,期限则在5年或10年,便可收到保额,年金又可分为生存年金和身故年金。

在委托人和信托机构签订信托合同时,若装入信托财产的仅是保单收益权的话,信托公司只能收取低额的设立费。只有等触发给付条件,保险公司赔付的资金进入信托账户后,信托公司才可收取管理费。这便是保险金信托的1.0版本,也是目前设立的主流,目的是为了解决保险金的再管理和个性化分配及传承的问题,该模式对保险公司友好,仅需变更保单受益人。

可以看到,在这项长周期的业务中,与保险公司利益相关的是当期保费,搭上信托架构也只是为了更好地销售保单。而对于信托公司来说,与之利益相关的是保额,且面临很多不确定性。

李升认为,在保险金信托的1.0版本中,如果投保人和被保险人不是同一人,那么当投保人先于被保险人身故时,保单可能会被作为投保人的遗产进行分割,从而造成信托合同在事实上无法执行;如果在保险金信托合同成立后,投保人因债务纠纷导致保单被执行,这个风险无法规避;如果投保人退保,也会导致信托因无法获得保险金而终止。

由此,便有了保险金信托的2.0版本,也称信托投保服务。

具体操作为,投保人在保险公司缴纳初期保费,将剩余保费委托给信托公司设立资金信托,将保险合同的受益人和投保人都变更为信托公司,由信托公司管理并按时缴纳保费。该模式一开始便设立了资金信托,信托公司可收取管理费。

这种模式解决了投保人先于被保险人身故及投保人退保的风险,同时还能隔离自然人作为投保人的债务风险。但是,对于保险公司来说,却没有动力去推动,且未见有大量的需求,还面临保单合同修改以及其它合规风险。

这便是当下保险金信托业务实操过程中的困境,参与方的利益点无法形成合力,跨行业协调较难进行。

“为什么现在推得比较好的就是平安,它是以集团主导的,兄弟单位协调能力比较厉害。”李升感叹到。

除此之外,保险金信托业务还有一个最大的障碍,便是监管的不确定性。

定义与规范,有待监管框架明确

原保监会办公厅曾于2017年印发过一份关于保险金信托的保险监管参考内部资料,其中对保险金信托的概念解释为,以保险金或保单受益权作为信托财产,由委托人和信托机构签订信托合同,当达到保险合同约定的赔偿或给付条件时,保险公司将保险金交付于受托人,由受托人依信托合同约定的方式管理、运用信托财产,并于信托期间终止时将信托资产及运作收益交付信托受益人。

该份内部资料还指出,保险金信托是一种新型的、较为复杂的金融工具,特别是在我国金融分业经营的大背景下,对保险业及信托业监管者都提出很大挑战,特别是一旦信托公司发生资产管理不当等问题,必将影响保险业务发展及行业形象。因此,需要在明确保险公司和信托公司双方法律关系的基础上,加强监管合作,实现有效的信息互通,进而防范跨市场风险传导。

而在公开层面,保险金信托发展7年来,至今未有来自监管对其未有明确的意见和定义。

21世纪经济报道记者观察到,目前业内多将保险金信托放入家族信托业务中开展,因为该业务亦是以家庭财富的保护、传承和管理为主要信托目的,但监管在2018年发布的37号文中,对家族信托的定义里提到,家族信托财产金额或价值不低于1000万元。

但是,目前保险金信托的设立门槛多为100万元起步,且多位人士向记者透露,其所在公司的保险金信托单笔规模多集中在500万元上下,并不符合监管对家族信托财产门槛的设定要求。

“保险金信托触发交付条件后是明确的资金信托,若资金信托新规出来后是否会面临监管问题,这也是悬而未决的。”某头部信托公司家族信托部负责人向21世纪经济报道记者表达了自己的担忧,大家就是会担心,目前没有监管明确保险金信托的定义和规范,一旦真做大规模了,之后监管又出台不一样的说法或者是不同的方向,那怎么该呢?

此外,从信托和保险监管角度来看,也很难理清。上述负责人指出,因为该项业务涉及到不同的监管部门,而且目前也无法证明该项业务对行业的促进效果。“哪个监管部门说这个事情,那谁就要承担责任,但是又跨出了自己可控的这个领域了,对吧?那就会考虑为什么要做这个事情,所有的监管政策调整都需要考虑成本问题。”

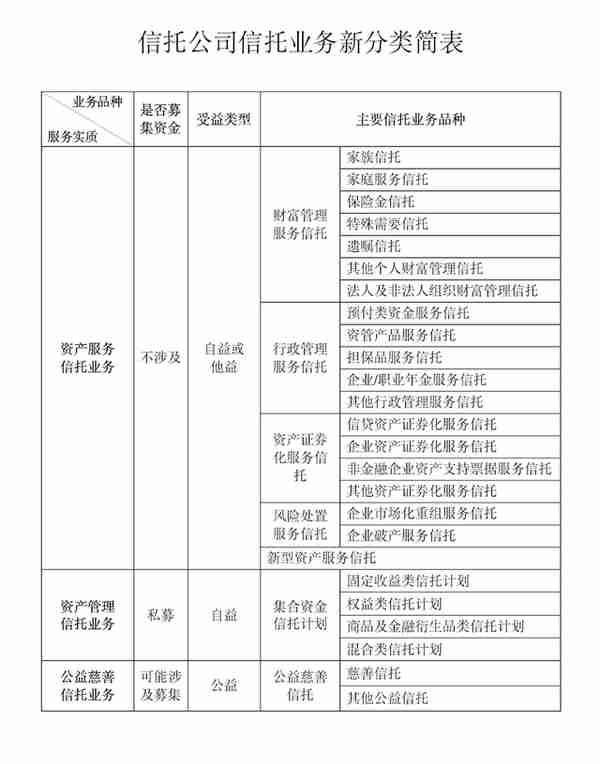

但亦有业内人士向记者表达了相反观点,他认为保险金信托本身便在一个大的信托框架下,受《信托法》管辖,该项业务应属于服务信托范畴,监管的定义并不是十分有必要。“保险金信托确实是一个很典型的财富传承的场景。”

“这是一项创新型业务,期待未来监管部门能在这方面做出明确规定,以更好地维护委托人和受益人的利益。”李升认为,从保险和信托的法理上来讲,目前这样一个架构是没有问题的,如果说未来出台相应的规范,也不外乎是在这个框架下来对这个业务进行进一步细化。

更多内容请下载21财经APP